谈谈容易被跨境电商卖家忽视的税收风险问题

在我们所从事的跨境电商行业中,卖家们谈及税收话题比较多的是海外国家的VAT增值税问题,以亚马逊欧洲站五个国家为主,英国、德国、法国、意大利、西班牙,这里还得再多加一个瑞典,瑞典也是最早对国际小包征收VAT税收的国家。也就是说如果你想在亚马逊欧洲站开店,面向欧洲五国以FBA方式销售产品,注册VAT是必然条件,并且注册已经不再是早期的英国这一个国家,而是全部五个。然后,按照五个国家的本国vat税收政策,按月或按季度进行申报缴税。

其中,英国VAT税率20%(年销售额低于23万英镑可以按照低税率7.5%执行,英国税务海关总署官方文档)按季度申报,一年需要申报4次;而德国税率为19%,每月一次,再加一次年度申报,全年共13次;法国税率是20%;意大利税率则为22%,瑞典25%。

目前, 有些亚马逊卖家会通过单独申请英国VAT,按照7.5%的税率执行,将英国年度销售额控制在23万英镑以下,德国10万欧元,法国、意大利、西班牙控制在3.5万欧元以下,然后利用多账号方式跟卖自己的产品,达到合规目的。

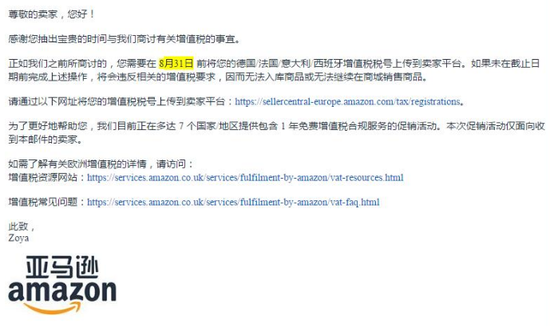

但随着英国脱欧不确定性日益加重,脱欧后的VAT也不确定是否仍然可以在欧盟区内适用。最近,有些卖家又收到了亚马逊官方的邮件通知,要求在8月31日前填写欧洲五国VAT号,否则账号将被关闭,相关货物将被移除。欧盟国家的VAT问题已然非常严峻,这不是演习,已经迫在眉睫。前段时间,英国、德国严查VAT,近千个亚马逊德国店铺因未提交VAT税号被关闭,也有卖家账户中的数十万欧元资金及库存被冻结。

其中,瑞典从3月1日已经开始对来自非欧盟国家的邮政小包征收161瑞典克朗的增值税和手续费,也就是说,如果你面向瑞典客户销售产品,通过中国邮政小包或者e邮宝方式邮寄产品,那么你的客户在收到包裹时则必须高达161瑞典克朗(约120元人民币)的额外费用,当然,客户也可以选择拒收退回产品,而其中的损失则必然由卖家承担。比如下面这张图,即是瑞典当地买家从邮局提取小包时额外支付的账单。

经营跨境电商,如果不把合规问题当回事,忽视税收风险,那么账号被关、冻结资金、查封库存可能是早晚的事情,还是未雨绸缪为妙。

在跨境电商行业,似乎税收问题比较多的出现在海外国家征收上面,那么国内是不是就不需要纳税了?这个话题有些敏感,从目前了解到的情况来看,大部分中小卖家所经营的电子商务公司每月都以零申报为主,即使是赚的盆满钵满也极少会涉及到税务问题。只是极少部分规模较大,或者有计划上市的企业会重点关注财税问题,会请专业财务团队规范化处理这些事情。

最近有两个话题比较热闹,一是某明星涉嫌税务违规问题,二是国税地税合并进入倒计时,预计8月完成。

首先说下第一个,明星话题历来是老百姓们茶余饭后的谈资,再加上那些仇富心态、戏子误国论,这事越描越黑,当然,实际情况有可能真的就是这么黑,或者说有过之而无不及。不过,谈资归谈资,看事物不能只看表面,要透过现象看本质。整件事情其实是给我们所有人都上了堂税法普及课。

2000年,刘晓庆因为涉嫌偷税熬过422天的牢狱生活。但那已经是18年前的事情了。今天的法律也进行更改。2009年,刑法修正案对偷税罪进行了修改,初次违法免罪,只需补缴应纳税款和缴纳滞纳金。也就是说此前没有受到过逃税处罚,那么其行为很可能不会构成犯罪。如果受到过二次以上行政处罚仍逃税的,则可能被判三年以上七年以下有期徒刑。这种法律看似较以往宽松了许多,实际上也是出于保护纳税人。

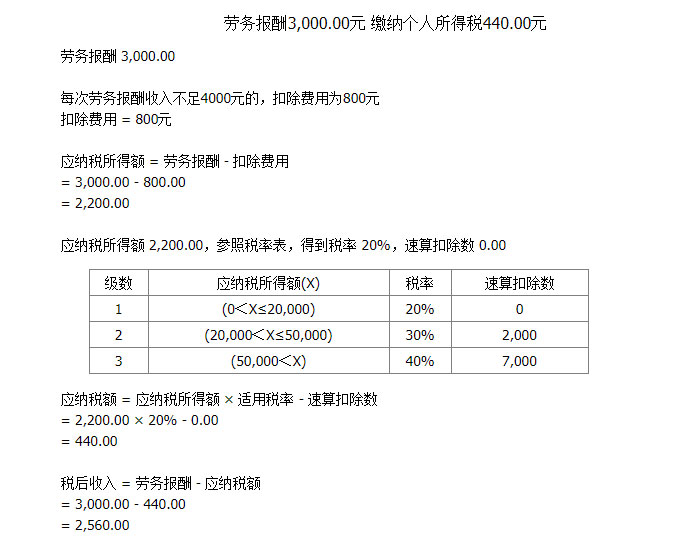

坦白说,中国税法的普及远远不够。很多纳税人甚至就是税法法盲,本身并不知道哪些该缴税,哪些不必缴税。当然,你也可以试着问问自己,什么是个人所得税?起征点是多少?什么是小规模纳税人?什么是一般纳税人?通用税率是多少?能否抵扣?什么是企业所得税?税率又是多少?劳务报酬所得和工资薪金所得的区别在哪里?等等。咱再举个实际点的例子:抽时间帮人做了一些事情,收到一个3000元的红包,要不要缴税?要缴多少?

如果你能全部正确回答出上面的这几个基础税法问题,恭喜你,你绝对是百里挑一,千里挑一的知法懂法的纳税人,向你表示敬意。别急,我们再回到上面这个红包例子,到底要不要缴税,缴税多少。这次就让我“冒充”一个非专业税法普及专家来回答这个问题。答案是:需要缴税,前提是劳务所得。应纳税额440元,详细解释如下:

也许你会说,红包满天飞,从来不交税。是的,不交税不代表没有税。首先明确一点,个人之间派发的现金网络红包,不属于个人所得税法规定的应税所得,原则上是不征收个人所得税。而如果是通过劳务所得或者偶然所得,就会产生个人所得税。但是,即便是这样,也极少会有人主动去缴纳个人所得税。一方面是个人对税法的理解不同,很大一部分人是真不知道会有这个税,而且也不愿意更不会主动去缴纳这个税。所谓的民不举官不究,习惯默许成自然。

这话题似乎和跨境电商卖家关系不大,别急,如果你是新卖家,打算注册一家公司从事跨境电商业务,一些基本的税法知识和税务核查常识还是需要掌握的。

作为熟悉套路的跨境电商卖家,用公司身份在平台上开店后,通常会利用第三方支付服务商收取平台上的外币资金,然后再将外币资金兑换成人民币提现到国内个人银行账户。比如利用以国内公司身份开设的payoneer账户,收取亚马逊、wish、lazada等海外平台的货款,payoneer是允许直接将公司账户资金提现到国内个人账号。payoneer是美国公司,操作流程与规则由自己决定,自然也不受中国法律约束。这一点,国内亚马逊平台和paypal则严格许多,如果是以公司名义开设的账号,资金只被允许提现到公司的对公账户。比如Paypal公司账户上的外币资金,可以通过连连支付兑换成人民币后提现到国内对公账户,但个人银行账户则是不被允许的。

那么说说对公账户的一些基础知识。理论上每一笔进入对公账户上的资金都必须讲清楚说明白,这里就得请会计做账了。按照税法规定,对公账户收到平台款项后,虽然可以不开发票,但必须要记入销售收入,由专业会计记账核算利润和税款,用收入-成本=利润,有了利润就得交企业所得税,符合条件的小型微利企业,减按20%的税率征收企业所得税。也就是说,进入对公账户的钱,要说清楚是什么钱,过多的收入,也可能意味着需要缴纳更多的企业所得税。

也许你会问,我不说不就行了么?不需要你说,查查你的对公银行账户流水就清楚了。这里就得提到企业的基本户和一般户的区别,以及查账征收和核定征收是怎么回事。

关于税收方面还有很多基础知识是需要每一位企业主都应该了解和掌握的,比如发票方面的问题、年度清算汇缴,和税管员打交道,有些事情你可以不必亲自去做,但必须自己有所了解。

欢迎来吉茂社区与大家讨论这个问题,同时预祝大家生意兴隆。

更多精彩内容,请关注吉茂学校微信:(jimaoxuexiao) 每天为您推送最新、最热干货!

责任编辑:朱秉桂

文章素材源于互联网

下一篇: 2018年跨境电商平台中哪几类产品销量增长最快?